FXスクールスキャットマンK塾・塾生トレード記録2019

FXスクール・スキャットマンK塾

FXスクール・スキャットマンK塾手法2018年からの続き2019年版になります。

結果から先に申しますと、2019年に体調を崩して一時ですが入院することになりました。

2019年度版ピラミッティング手法が継続できなかったので、タイトルをFXスクール・スキャットマンK手法トレード記録に変えさせていただきます。

FXスクール・スキャットマンK塾

FXトレード記録

画像をクリックして拡大できます

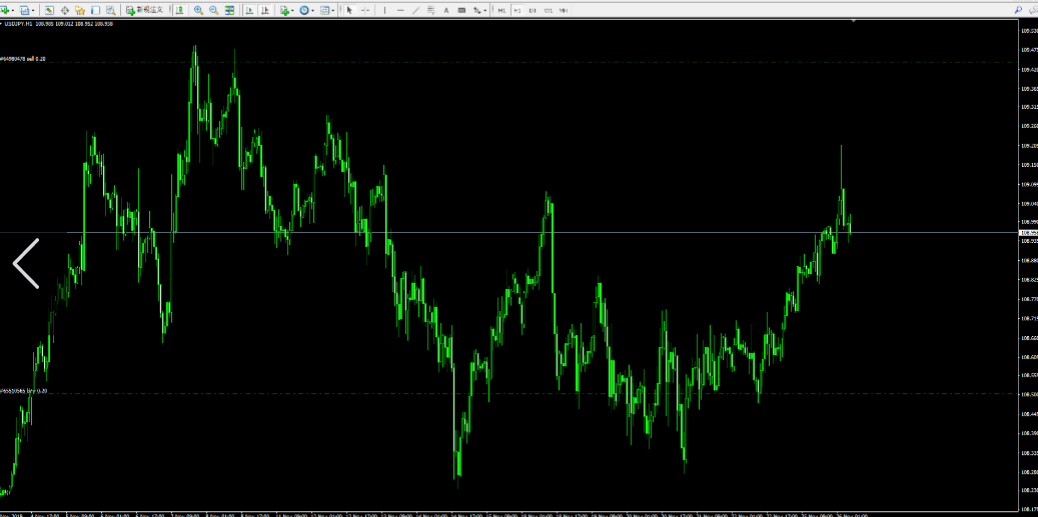

- 以下画像は2019年1月25日・ドル円・1時間足

- 25日・売り(ショート)

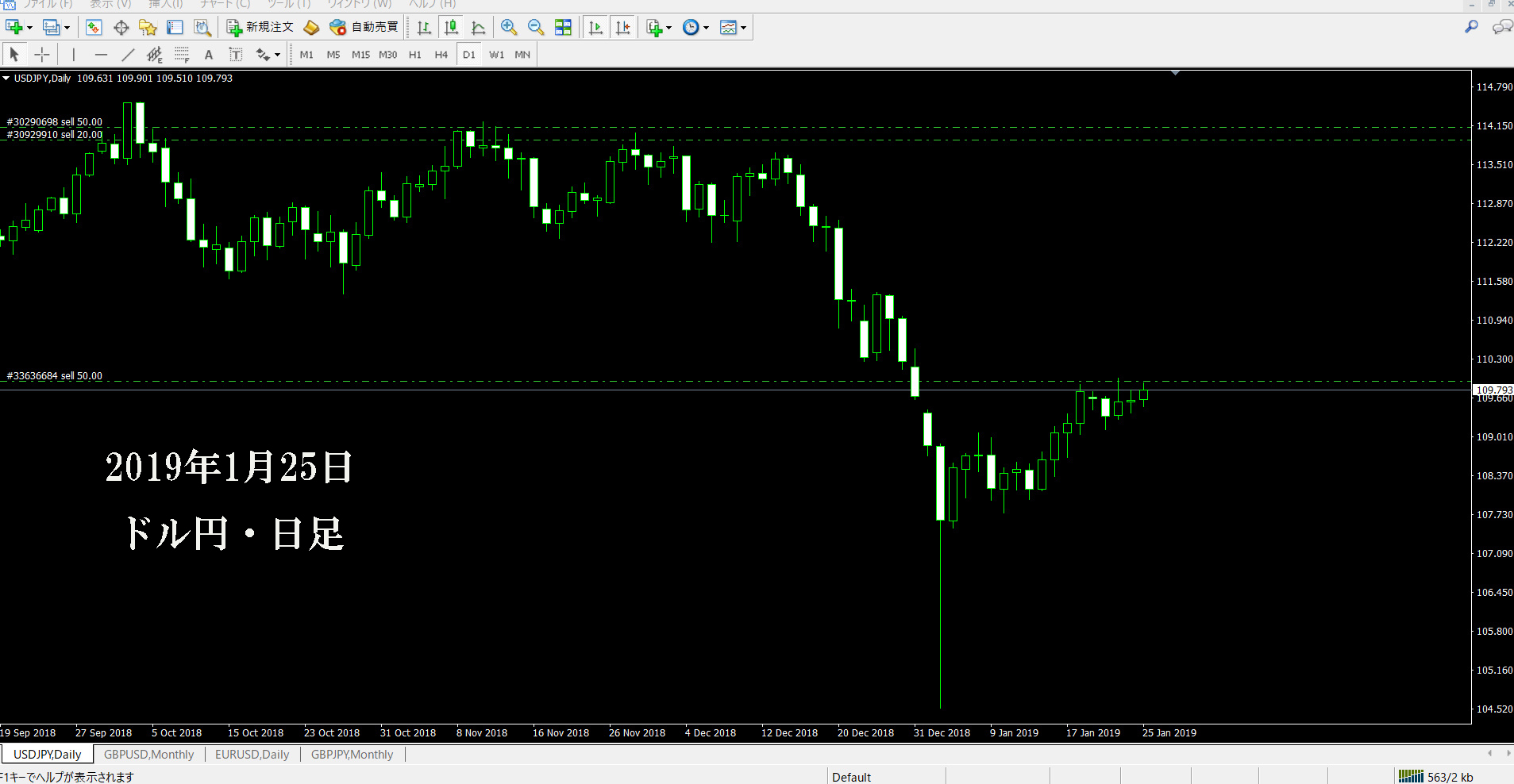

上記2019年1月25日ドル円1時間足チャート画面は以下、ドル円日足

- 以下画像は2019年1月30日・ドル円・1時間足

- 30日・売り(ショート)指値セット

上記2019年1月25日ドル円1時間足チャート画面は以下、ドル円日足

- 以下画像は2019年1月31日・ドル円・1時間足

- 30日・売り(ショート)

今のXアカウントではありませんが、当時使っていたツイッター「X」にも今と同様に投稿していました。

現在のX「旧ツイッター」は以下にて。

ショート「売り」ポジションの考え方としては、ABCの高値安値が合ってBの安値をCで切り下げて修正「調整」3波目フィボナッチ161.8になります。

波動とフィボナッチの方程式「波のルール」

音声は入っていません。

全体像が分かりずらいと思い当時、エビデンスの一つと思いYouTubeにアップしていた動画です。

- 以下動画は2019年1月31日・ドル円・1時間足

- 音声なし

上記2019年1月25日ドル円1時間足チャート画面は以下、ドル円日足

上記2019年2月を境に体調が良くなったり悪くなったりとして一時休業。

ここまでのピラミッティングは一旦終了しています。

5月に急に体調が悪化したので、生まれて初めて救急車で病院に運び込まれました。

検査の結果、大した病気では無かったのですが、薬で治すのも面倒くさいので、手っ取り早く、7月の都合がいい適当な日に手術して頂きました。

生まれて初めての手術、そして全身麻酔。

手術が終わり目が覚めると無性にタバコ吸いたくなって病院外に外出。

あっちやこっちやら血が噴き出てしまいました。

杖を突いて歩くと傷口が広がると悟った私は、病院に備え付けのポルシェ「911(車椅子)」で外出するようにしました。

ポルシェ「911(車椅子)」に乗るのも初めてでしたが、直ぐに乗りこなすことが出来て、朝8時から21時30分までは外出は快適でした。

病院の食事は量が少ないのと、ビールが飲めないのが欠点だけで、美味しかった。

私の中の「美食俱楽部」でした。

食事の後は病院ラウンジにあるソフトクリールにバナナミルク、特にバナナミルクが最高。

物事はポジティブに考えて、思いふけると楽しくなるものです。

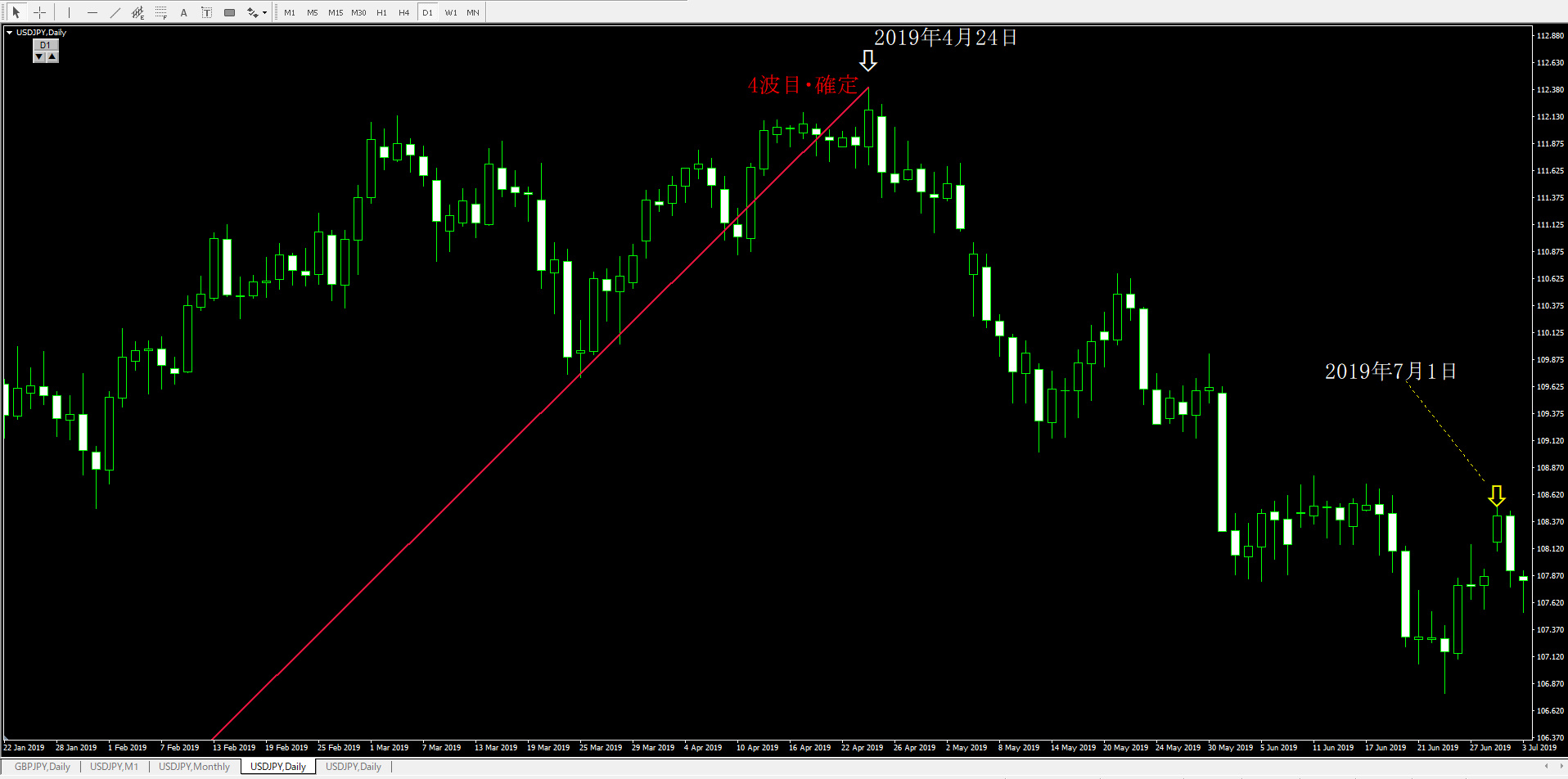

2019年7月1日のポジションを利確後、冒頭の検査で一時お休みしました。

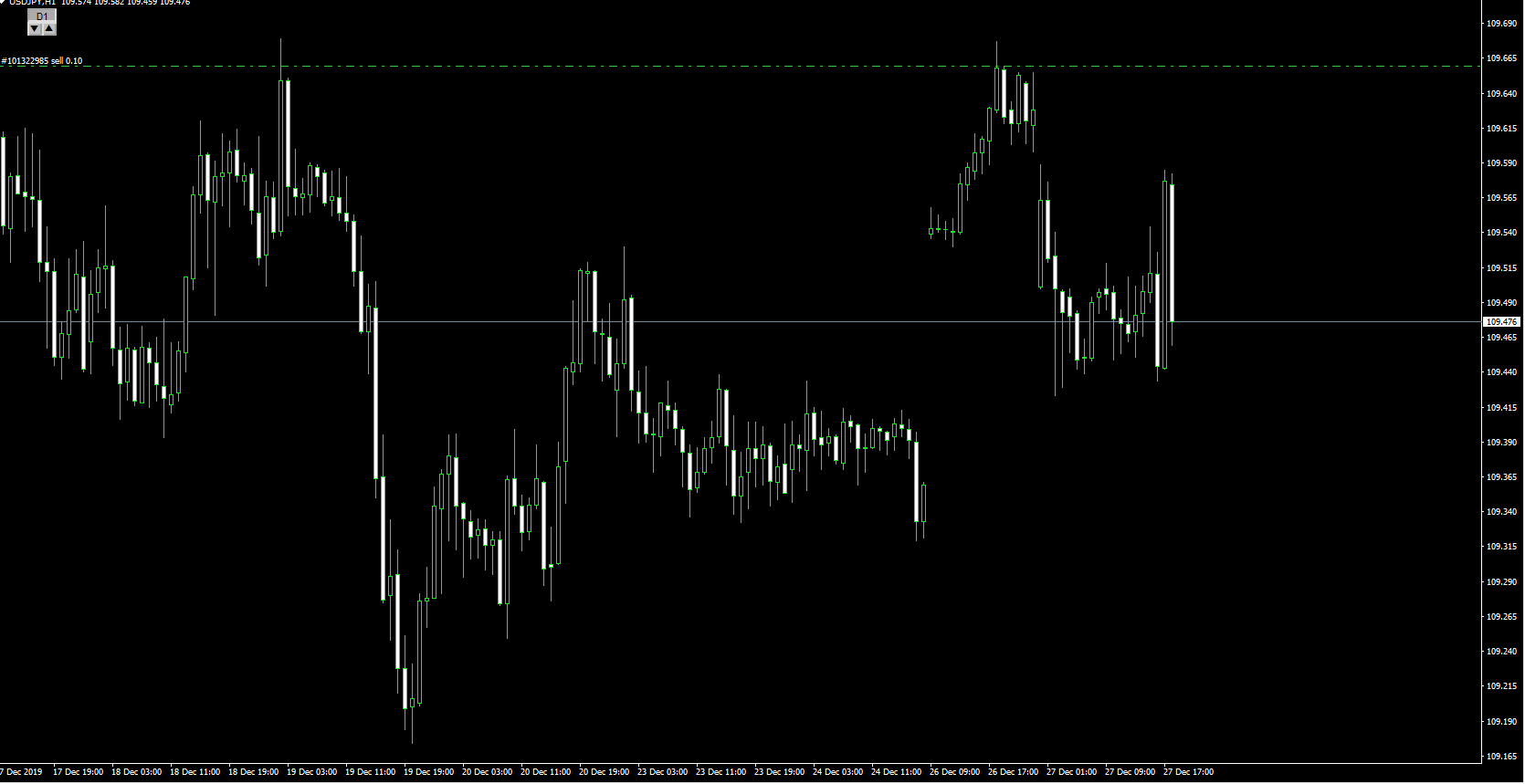

- 以下画像は2019年7月24日ドル円・1時間足

- 24日・売り(ショート)

画像をクリックして拡大できます

上記2019年7月24日ドル円を日足にすると黄色の矢印に当たります。

- 以下画像は2019年7月30日31日ドル円・1時間足・日足

- 30日・2本W買い(ロング)

- 2019年7月31日・ドル円・日足

- 2019年8月1日・ドル円・1時間足・日足

上記の買い「ロング」を利確後、売り「ショート」の指値をセットしていたのですが、ヒットならず。

内部転換の波なので再度買い「ロング」を入れたのですがストップ「損切」してます。

当時の画像が無いため過去チャートを使用しています。

以下黄色の矢印で買い「ロング」の損切です。

- 以下画像は2019年8月15日16日ドル円・1分足・1時間足

- 15日・2本W買い(ロング)

- 2019年8月19日・ドル円・日足

- 以下画像は2019年8月23日ドル円・1時間足

- 23日・買い(ロング)

- 23日・利確

- 2019年8月23日・ドル円・日足

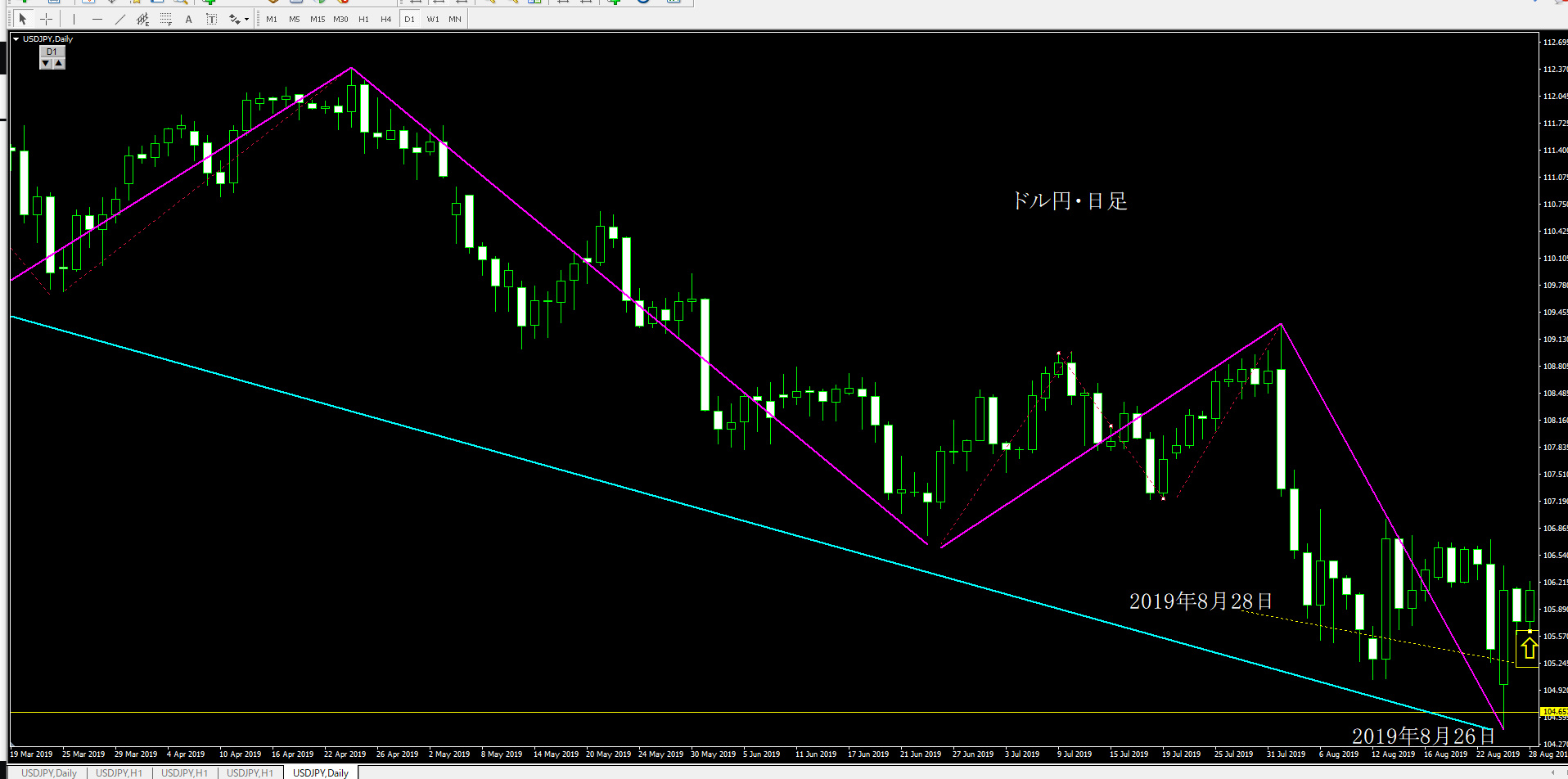

- 2019年8月26日・ドル円・日足

- 解説

2019年7月に上昇の内部転換しているにも関わらず8月1日に安値を切って損切。

2019年8月15日に買い「ロング」を入れたポジションは直近高値に利確を置いていたのですが、高値まで切り上げずに思うように利確できませんでした。

直近高値を切り上がる波にも関わらず切り上げることが出来ずに、内部転換しているのに転換せずにと、波のルールに反して2019年8月26日で安値を更新してしまいました。

ここで波のサイズから内部波動の環境点検をして、間違って読み込んだ部分を微調整していきます。

「値動きと言う相場は、生き物です。

完璧に読み込んだとしても微妙な誤差が生じてきます。

環境認識から環境点検は必須です。」

宜しければ、皆さんもご一緒に・・・

FXを勉強されている方に必見

- 単一トレンド

- 複合トレンド

- 転換

- 転換の種類「外部転換・内部転換・起動転換」

トレンドの読み方

私が正確にピンポイントで売り買い出来るのは、この波の波形を正確に読んでいるからです。

波の波形をお見せしますので、勉強してみてください。

早い人だと、本やインターネット上に書かれている書籍を読んで理解してても勝てなかった謎が分かると思います。

あなたがFXで利益を出すことが出来ないのは、あなたの責任ではありません。

正しい情報を知らなかっただけと思ってください。

ここから難しい説明になりますが、出来る限り簡単に説明しますので、ある意味雑なところも出てきますのでご了承ください。

FXを少し勉強されているなら内部波動など聞いたことがあると思います。

内部波動を読み込む時は高値安値に対して「孕む包む」中に入っているので一つ波を落として計算する。

など聞かれたことがあると思います。

その考え方は正解です。

高値安値を確定しに来るときに内部波動は一つ落として計算していきます。

しかし、一つ落として計算する内部波動に対して、上げて計算する内部波動は聞いたことが無いかと思いますので、ここで内部波動を一つ上げて計算していく場面なので時系列に進みながら説明しますので、これからの勉強方法にお役立ていただけたら幸いに思います。

起点を取るオセロゲーム

みたいに思ったりイメージをされたほうが早いかと思います。

私から言えば非常に雑な説明になるのですが、分かりやすくお伝えするには仕方がないと思いますので、ご了承ください。

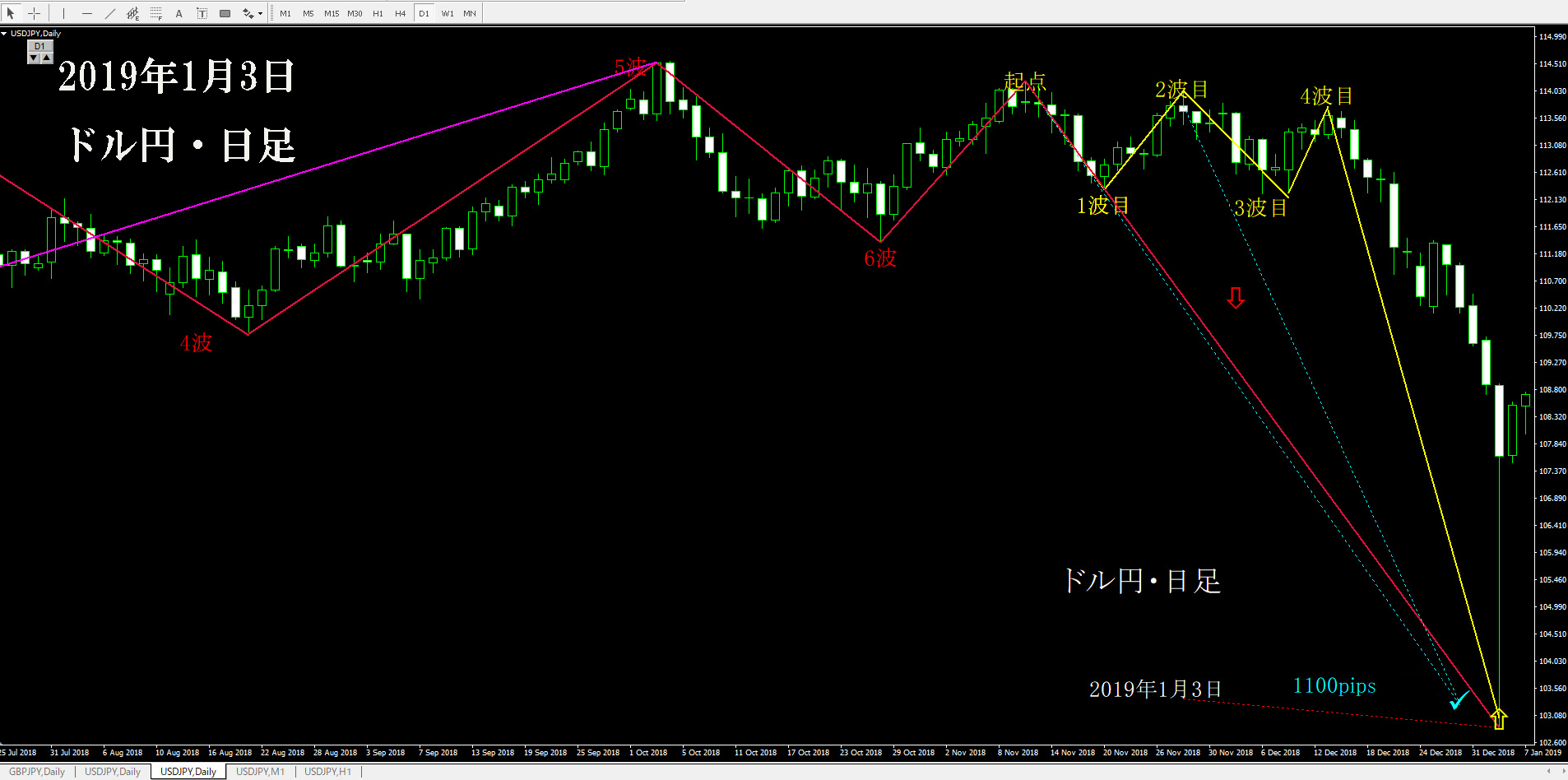

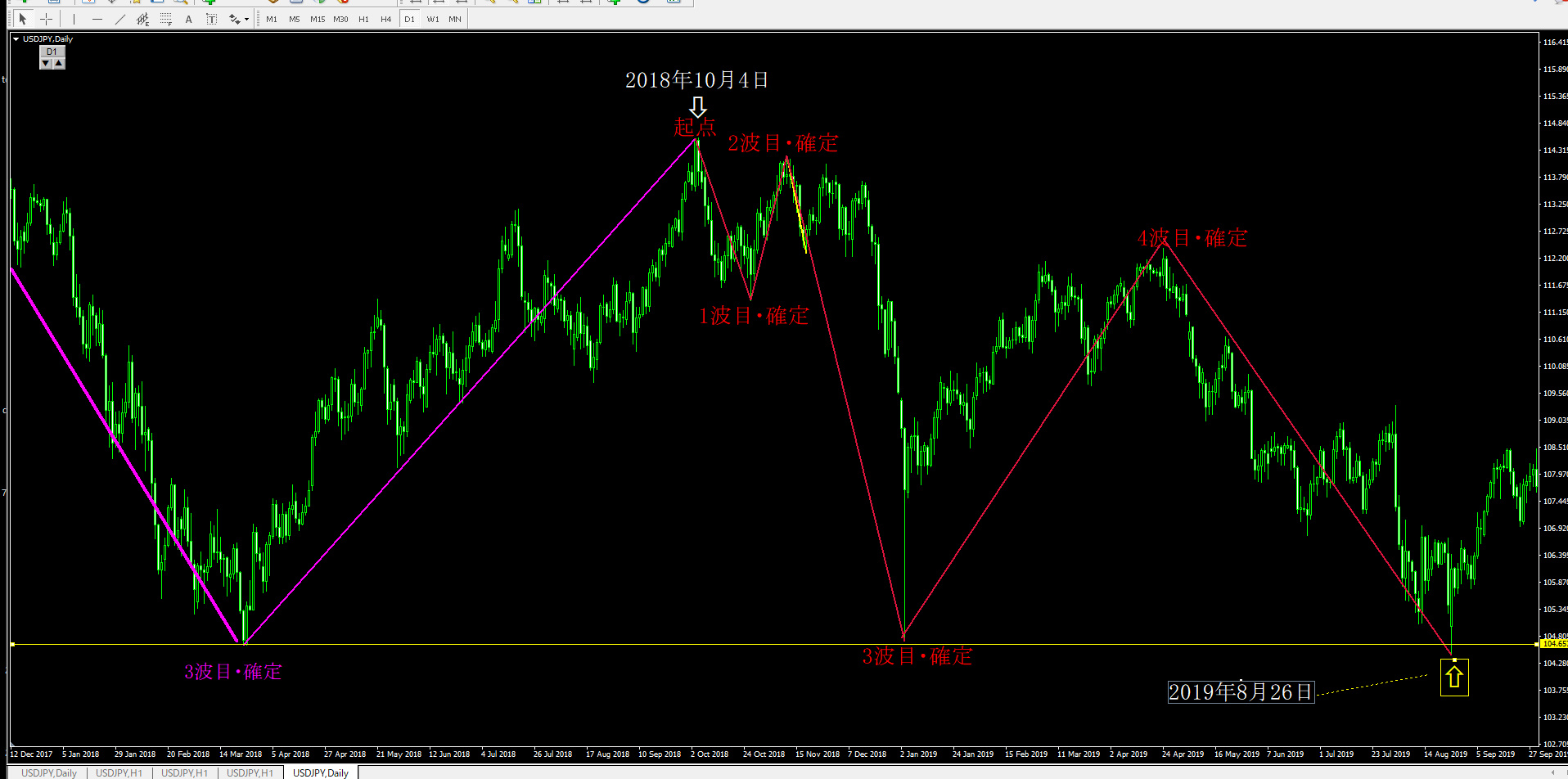

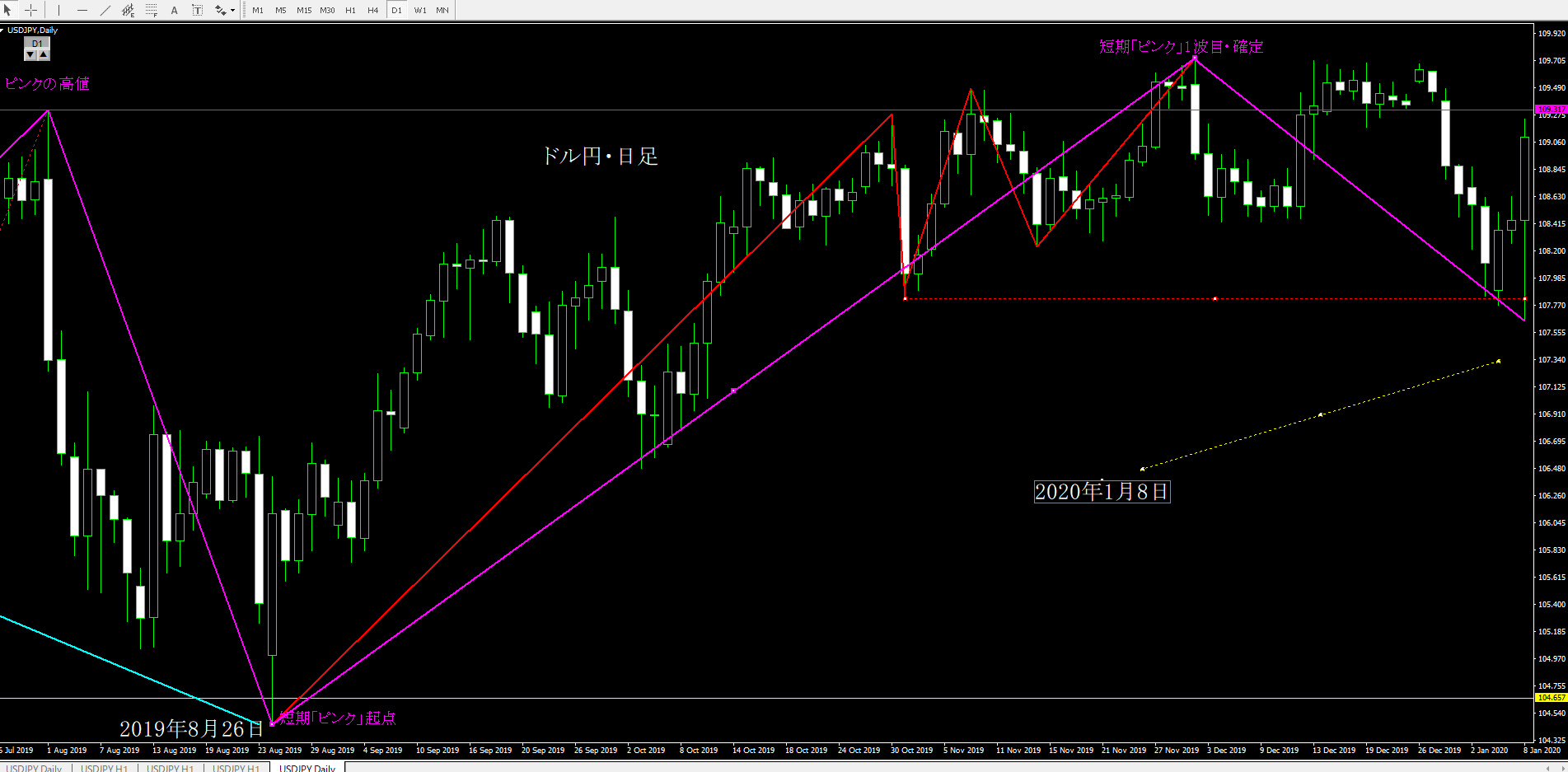

上記の画像2019年8月26日で紫の安値を切ったドル円日足画像が見えると思います。

紫の高値安値の中に入った赤の高値安値。

また赤の中に入った同じ赤の波が出来ています。

冒頭で上昇の内部転換しても切り下げて損切したり、直近高値を切り上げる波なのに上げずに利益確定が遅くなった部分になります。

ここから必要な高値安値と波のサイスの環境認識をして、微調整していきます。

これは波の大きさを表す図形です。

ここから起点取りのオセロゲームが始まります。

紫の高値安値の中に入っている赤の波があります。

赤の安値を切り下げた高値を紫の高値して紫を付けてください。

内部波動の波を上げたら後ろの波も上げます。

「上記の画像赤の安値を切り下げた高値」

【過去チャートを検証するときは必ずと言っても過言ではありませんが、波のサイズの理解が必要です。

ただジグザグを付けたから、ローソク足の高値安値にマークを付けたからと言っても何も意味がありません。

形やパターン、サポレジ転換など、空論の話に過ぎません。

ただ皆が言っているからと日本人特有の国民性が好む話では無いでしょうか?】

雑談はそのくらいにして、このような波形が出来ましたでしょうか?

簡単な話、紫の高値を切り上げたらアクアの安値が止まって転換になります。

「波のサイズ(小波・中波・大波)の起動転換を確認してから買いになります。」

転換場所が分かって、転換を確認できれば押し安値から買いたくなりませんか?

買いたくなりますよね(笑)

だから買うんです。

シンプルで「単純」なオセロゲームです

「重要なのは起点です。

安値高値の起点がサイズの起点を確定していると内部波動は大きく計算する必要が出てきます。

逆に高値安値にサイズの起点が確定してなければ内部波動は内部に包まれるので一つ下に計算することになります。」

結果から先にお見せしますと転換して押し安値から買う。

波のサイズと転換しか気にしていません。

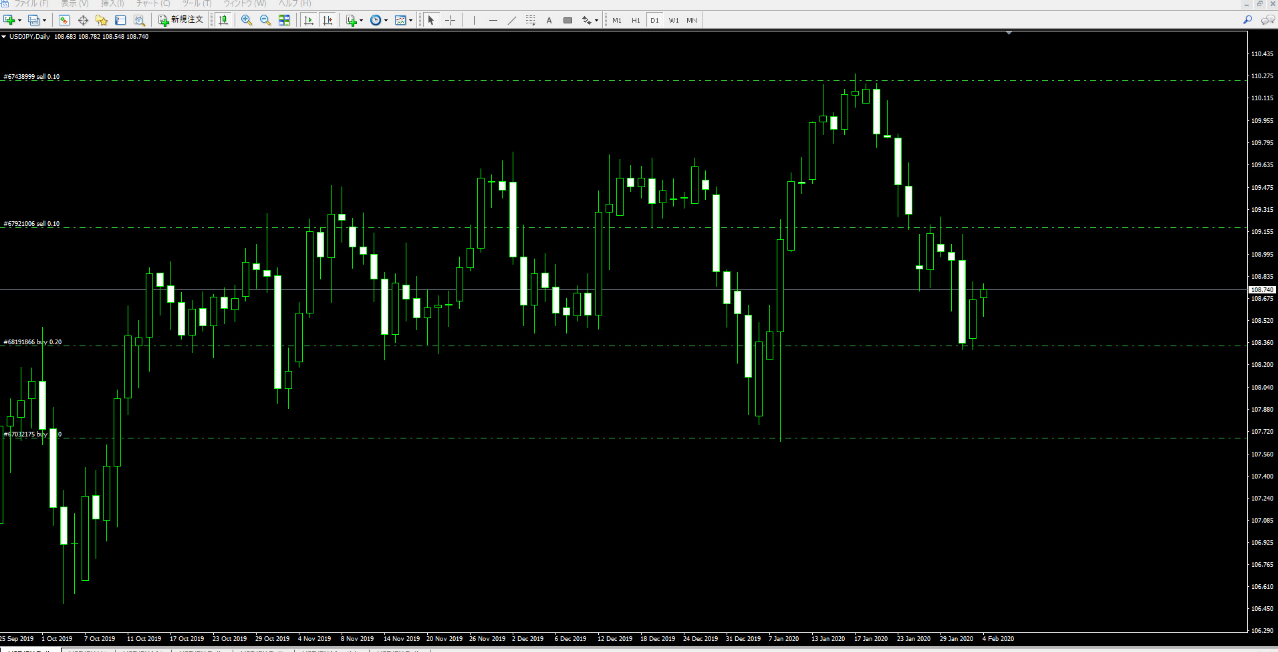

結果からお見せして恐縮ですが、2020年2月14日ドル円日足の画像です。

紫の高値を切り上げて、紫の1波目、1波目を確定するために紫の一つ下の波、赤の安値を切って紫の1波目が確定。

紫の高値を切り上げて紫2波目が確定。

転換終了。

押し安値で買い「ロング」

大きい波の流れはこうなります。

単純ですが複雑で、複雑のようで単純。

そう、思われる事でしょう。

値動きは生き物です。

生き物を相手にしているということを忘れないことです。

これを理解するには、

単一トレンドや複合トレンドの仕組みを知る必要があります

簡単な説明にはなりますが、単一トレンドから複合トレンドの仕組みをスキャットマンKトレード記録とともにご覧ください。

FXスクールk塾・トレード記録から

- スキャットマンKトレード記録からと、

- オンラインスクールの塾生トレード記録から、

- スキャットマンKがトレード解説していきます

本やインターネット上で書かれている内容と違う。

と言われても当たり前の話ですのでご了承ください。

- 以下画像は、上記2019年9月2日4日ドル円・1時間足スキャットマンK

- 2日・売り(ショート)

- 4日買い(ロング)

- 波の波動を記載しています。

ココではオレンジの1波目が確定で白の安値が止まりオレンジの2波目で買い「ロング」を入れています。

オレンジの3波目とシルバーの3波目を確定させて4波目「ショート」を入れ、オレンジの4波目に再度買い「ロング」を入れています。・・・(ちなみに売りのショート、損切ストップは2波目の高値≪赤の点≫です。)

4波目の押し安値が分かって5波目で高値を切り上がると一週間前から分かっていれば指値でも買うでしょう。・・・(これも因みにですが、オレンジの2波目の安値を切ると白の高値確定して下降の延長戦になりますので、切られると売りのショートを入れればいいだけです。)

エントリーポイントの割り出しは波の高値安値にフィボナッチを引いて割り出しています。

- 2019年9月5日・ドル円・日足

下降トレンド小波「白」の高値安値の中に入っていますので、白より一つ下の波、オレンジでみてください。

※白の高値を切り上げたら白の安値が黄色「中波」の起点になります。

※白の高値を切り上げて白の3波目を作ると白「小波」の上昇トレンド単一トレンドになります。

3波の重要性

FXオンラインスクールでの内容を一部公開しています

- 2019年9月3日4日FXスクールでの講義内容

教え始めて1ヶ月も立っていないと記憶しています。

以下の画像です。

単一波動や単一波の内部波動であれば、1時間程度説明すれば誰でも簡単に理解できます。

・2019年9月2日の売り「ショート」スキャルピングから買い「ロング」デイトレードまで。

- 以下動画は2019年9月2日5日・ドル円・1時間足

(音声あり)

単一トレンドは極めてシンプルです。

FXオンラインスクール塾生「個別指導」

- 2019年9月15日FXスクールでの講義内容

FXスクールでの講義内容になります。

2019年9月15日ドル円の講義内容の画像になります。

記載されているドル円1時間足に白のラインを引いてるのが単一トレンド、小波になります。

スクールの塾生画像の中にナビゲーションと書いてあるのが見えると思います。

波のサイズ計算、安値高値、「押し安値の買い」「戻り高値の売り」転換などの位置を割り出すことが出来ます。

ピラミッティング手法も、このナビゲーションの計算で構築しています。

これを正確に読めるので3万円から1億とか10万円から3億とかの結果を出せるわけです。

上記の講義画像に私のエントリー画像を日足にして、トレンドサイズラインを引いた画像が以下です。

※小波「白」3波目が出来て白「小波」の単一トレンドになります。

白「小波」高値安値を確定する波は、1時間足の波が必要です。

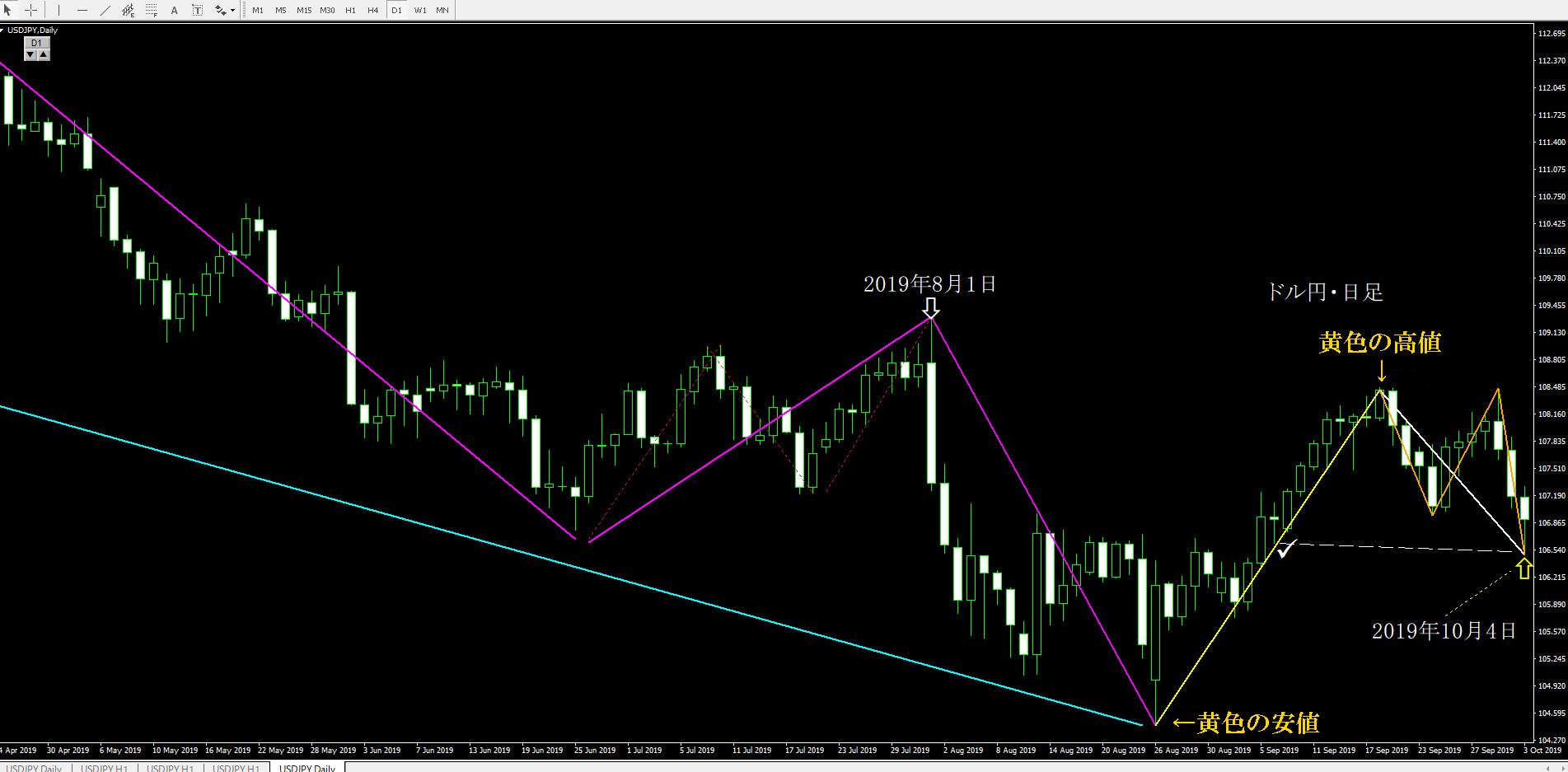

- 2019年10月4日・ドル円・日足

- 解説

2019年10日4日ドル円日足の画像に白の波に黄色の水平線を引いているのが見えると思います。

白の安値を切り下がったのが確認できましたでしょうか?

ではあなたにお聞きしますが、白の安値を切ったら白の波はどうなるか?

など今まで、値動きのチャートをそのように気にして見ては無かったと思いますが、いかがでしょうか?

利益を出したい。

「勝ちたい」

その思いで勉強されてきたと思います。

本やインターネット上に記載されている内容、それを皆がパクって同じことをして、FX「為替取引」トレーダーの常識と思っている方が多いので、私が言っている内容は理解に苦しむとは思います。

また、私がいっている事は一切本やネット上では記載されていません。

他に探しても出てくることは無いと思います。

皆がご丁寧にも負けることをパクって負ける事を広げて負ける法則を信じている。

みんがが同じことを言っている。

そう、書いている。

負け組の常識思考です。

皆が言っているから、この先に負けるのも安心ですか?

それとも少しでも新しい知恵を欲しいですか?

望む方のみ読み進んでください。

あなたにお役に立てるのであれば公開しますので、勉強になれば幸いと思いますので、以下よりスキャットマンKトレーニング記録と共に値動き「トレンド」の説明を致します。

FXスクールでの講義内容

- 2019年10月8日・ドル円1時間足FXスクールでの講義内容

- 売り「ショート」の解説

スクール塾では波のサイズ感を小さい順に

- ベタ波

- さざ波

- 小波

- 中波

- 大波

- 短期波

- 中期波

- 長期波

というように波のサイズを分けています。

基本的にFXで表示されるチャートはこの波で構成されています。

ベタ波、3波目のスキャルピング売り「ショート」になります。

1波目と2波目にフィボナッチを引いて161.8を確認。

上げ止まりを確認して売り、「ショート」で入っているところです。

上げ止まり下げ止まりと言うのは、それぞれの波のサイズの波動とフィボナッチ、1時間足の陽線陰線が必要です。

ココでは高値をつけた後に陰線を確認して戻り高値で売り「ショート」を入れているところです。

(この3波を付けたと同時に冒頭でお見せしているドル円・日足、白「小波」の安値が止まります。)・・・「小波(白)の安値が止まるので、売り(ショート)を利確して買い(ロング)入れます。」

少しタイミングを外して下の方で入れていますが、FXスクールでの塾生二人は私より高いポジションで売り「ショート」を入れていました。

スキャットマンKと比較ができるように私の画像を上部に、

- 以下画像はスキャットマンK・2019年10月8日ドル円・1時間足

以下はスクールで学ばれている塾生の画像です。

真ん中の画像がよくわかると思います。

サイズラインをを引いているのが見えると思います。

ベタ波のサイズラインで3波目、フィボナッチの161.8の売り「ショート」です。

入り方としては向かって右側の塾生の方が上手いです。

天井を取っているのは真ん中の塾生ですが、フィボナッチの数値だけで上げ止まりを確認していません。

右の塾生は完璧なタイミングを待ってポジションを入れています。

ですがこの真ん中の塾生ですが、今では2023年度のピラミッティング手法に付いてきてます。

- 以下画像はスクール塾生・2019年10月8日ドル円・1時間足

以下はスキャットマンK

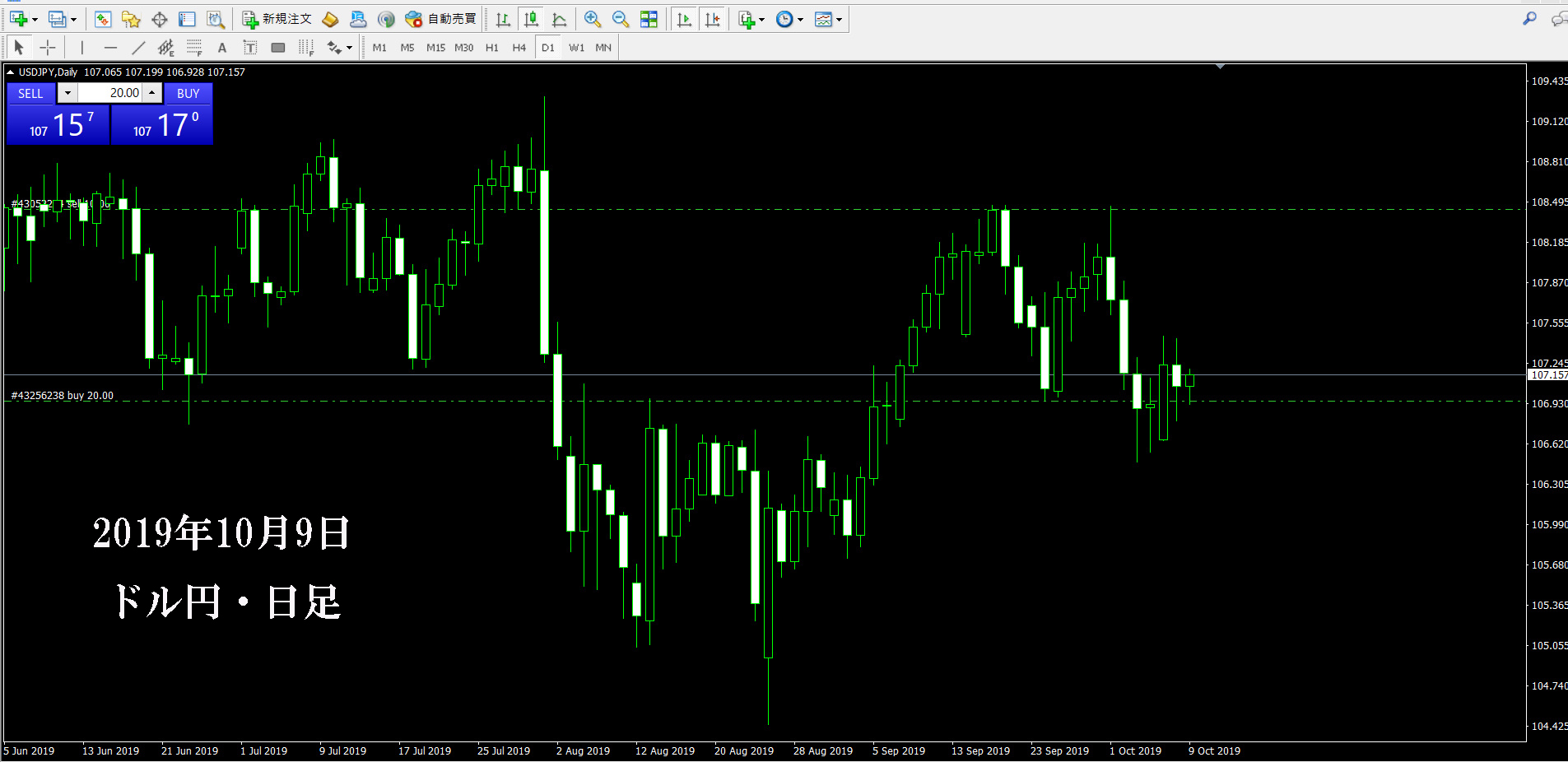

- 2019年10月9日・ドル円1時間足FXスクールでの講義内容

- 買い「ロング」の解説

冒頭でもご説明いたしましたが、小波「白」の安値が止まり確定したので押し安値の買い「ロング」。

「単一トレンドであれば、冒頭に記載した画像の中央の塾生、画像に表示しているライン、サイズラインで書いているベタ波3波で小波「白」の安値は止まります。・・・(注意:中波以上の複合トレンドになれば止まりませんので、ご説明の誤認が無い様にしてください。)・・・止まると分かっていますのでロング、押し安値で買います。」

- 以下画像はスキャットマンK・2019年10月9日ドル円・1時間足

以下はスクール塾生になります。

- 以下画像はスキャットマンK・2019年10月9日ドル円・日足

- 9日

以下はサイズラインを記載した画像です。

小波「白」安値を切り下げたことによって中波「黄色」の高値が確定。

中波「黄色」高値から小波「白」の下降1波になります。

ベタ波3波で売り「ショート」と同時に小波「白」の安値が止まって確定です。

中波「黄色」の高値に対して白「小波」の2波目を作りに来る修正波「調整」売り「ショート」のシナリオに対してオレンジの2波目で逆張りの買い「ロング」を入れました。

ここまでの画像は当時そのように考えて組み立てています。

- 解説

- FXスクールでの講義内での複合トレンドについて

小波「白」の安値を切り下げて、中波「黄色」の高値を切り上げました。

ここから複合トレンドになります。

小波「白」の安値を切り下げて中波「黄色」の高値を確定。

中波「黄色」1波目になります。

中波「黄色」の高値「1波目」を切り上げて中波「黄色」の2波目が確定。

一つ波が大きくなりましたので、小波「白」中波「黄色」の複合トレンドになります。

「それぞれ小波「白」中波「黄色」の高値安値を確定する定義が異なります。」

- 2019年10月14日・ドル円・日足

- 中波「黄色」の波動数と高値安値は以下の画像になります。

波動の定義「波」

- 中波の高値を確定する定義「黄色のサイズライントレンド」

- 小波の安値を切り下げると確定

- 中波の安値を確定する定義

- 小波の高値を切り上げると確定

- 中波の安値高値を確定する定義は、大まかに4つあります。

- 2019年10月30日・ドル円・1時間足・日足

小波「白」高値を切り上げて中波「黄色」4波目が確定。

小波「白」の安値を切り下げて中波「黄色」5波目の高値が確定します。

この時点でピンクの高値は切り上げることが出来ませんでしたので、消去法から転換と言う考えを除外します。

ココでは。

当時の話です。

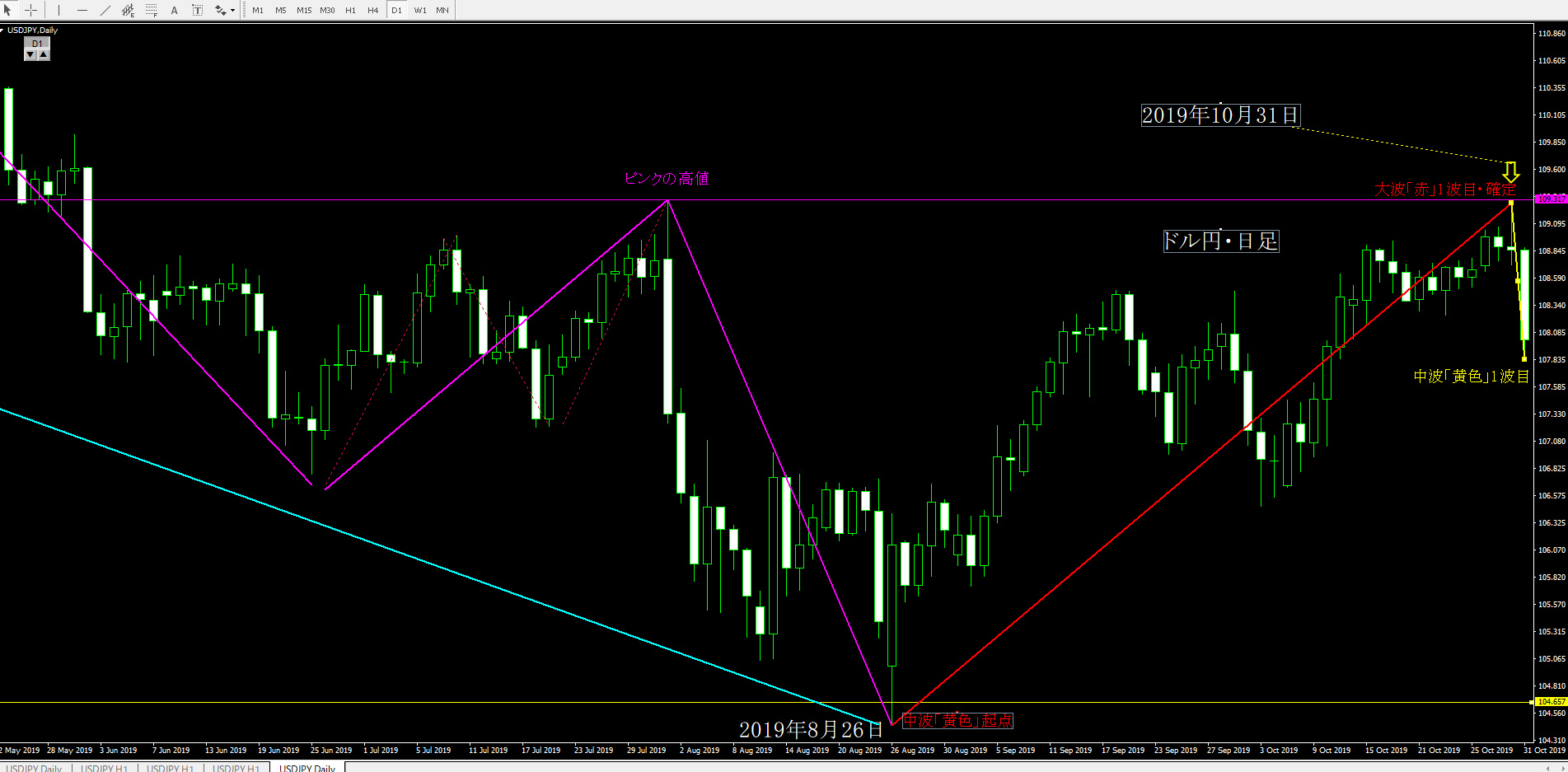

- 2019年10月31日・ドル円・日足

中波「黄色」の安値、4波目の安値を切り下げて大波「赤」の高値が確定します。

大波「赤」の高値安値が出来ましたので、シナリオとしては、中波「黄色」2波目の戻り高値で売り「ショート」のシナリオです。

「この状態ではピンクの高値を切り上げていないので、下降トレンドの目線です。」

下げ止まったら逆張りの買い「ロング」を入れ、順張り売り「ショート」を入れます。

イメージ的には以下の図のように思われたらいいと思います。

- スキャットマンK

- 以下画像は・2019年11月2日5日ドル円・1時間足・日足

- 2日・買い(ロング)

- 以下は入塾されでわずか2ヶ月・米国雇用統計の合わせ方もOK文句なし

- 以下画像は同様にスクール塾の塾生

- 2019年11月2日5日ドル円・1時間足

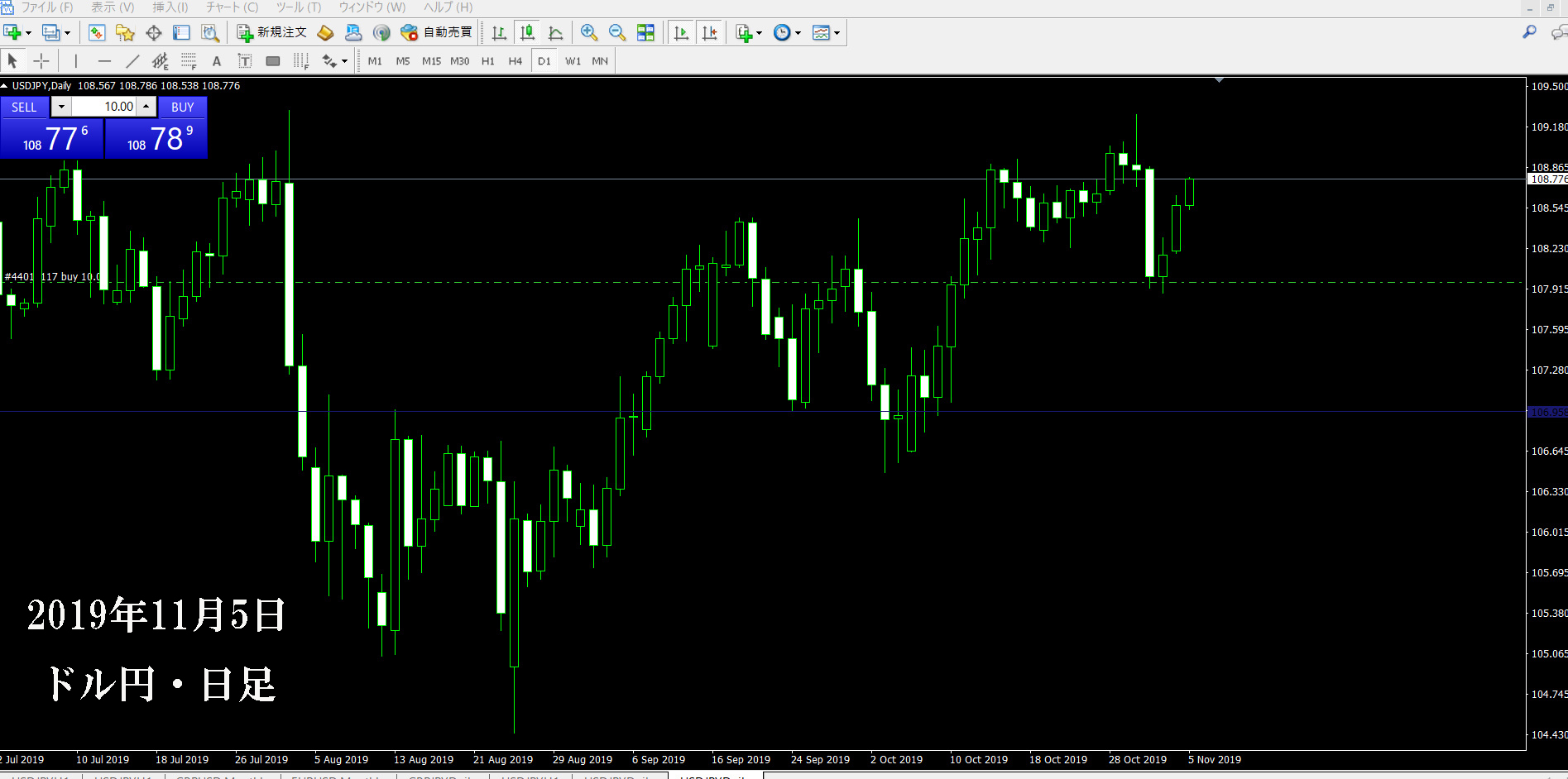

- 以下の画像は2019年11月5日ドル円・日足スキャットマンK

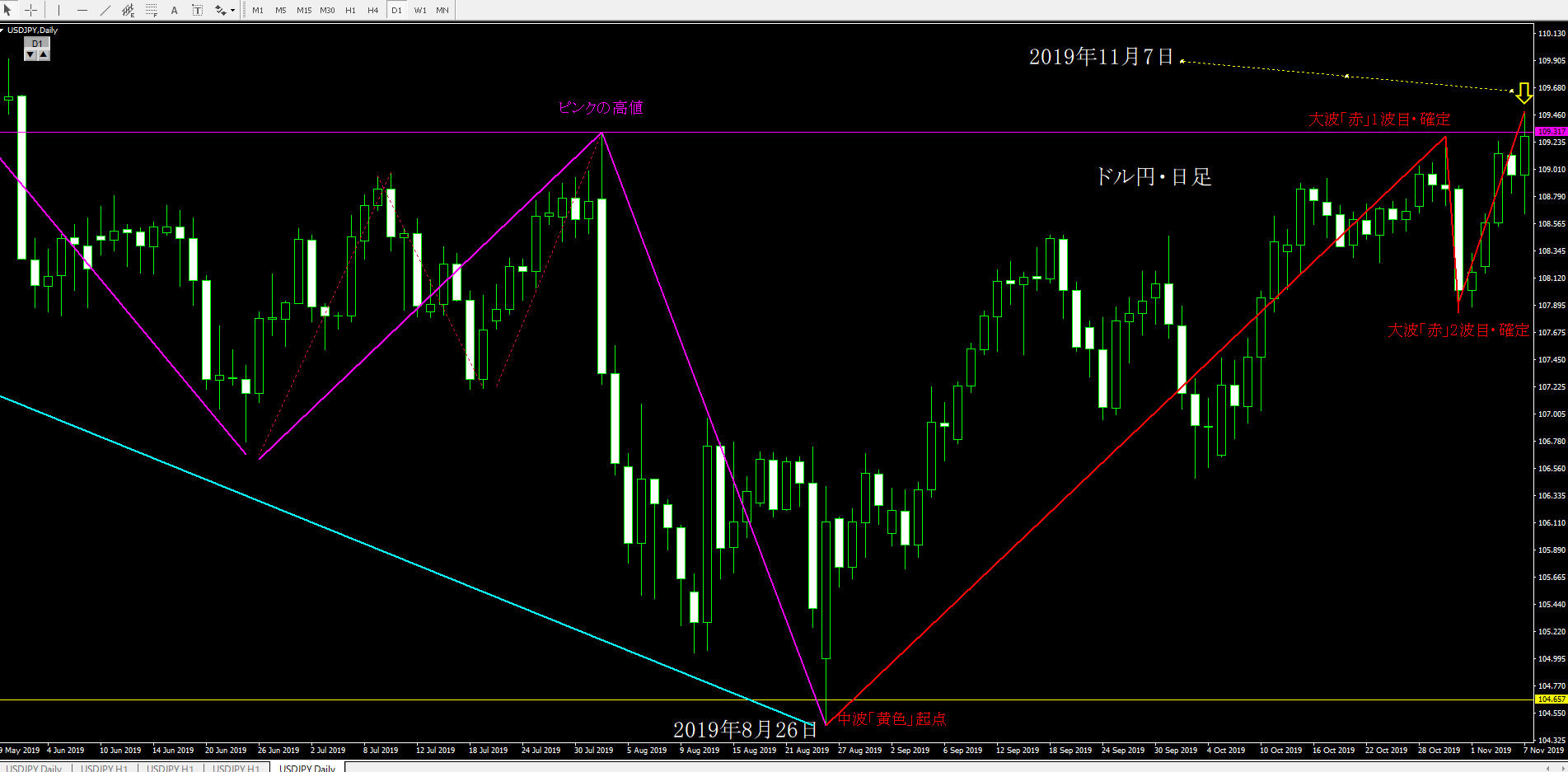

- 2019年11月7日・ドル円・日足

- 解説

この説明2024年8月に制作しています。

画像の記録は2019年11月になりますので、利確と損切が当時の記憶が明確ではありませんのでご了承ください。

確か11月7日に買い「ロング」の利確と同時に売り「ショート」を入れ、その日にピンクの高値にストップ設定をして切り上げて損切していると思います。

その為画像記録がありません。

利益8割、損2割の波「トレンド」にしかエントリー参加しないので、当然利益はプラスで終わっています。

ここから複合トレンドは「小波」「中波」「大波」の複合トレンドにはなるのですが、ココでピンクの高値を切り上げているので、ピンクの波に変わるために「ピンクの1波目を確定するため」に波の安値を割りに来ます。・・・(この波の仕組みですが、それをローソク足の高値安値でしか理解されていなければ、私が言っている意味すら理解できないと思います。)

ピンクより一つ下の波、波の安値を切り下げることでピンクの高値が確定します。

ピンクより一つ下の波、赤「大波」の安値です。

赤「大波」の安値を切ると、起動転換「起点転換(単一から始まり複合になる起点になる波)」ピンクの1波が確定され上昇トレンドに転換が1から始まります。

波の法則の中で、波を作る前にそれを理解しないと安値から買うと言う初動は厳しいです。

よく聞かれる質問として、ではココの損切せずに建値決済すればいいのではないか?

という質問をスクール内で聞かれます。

逆行した場合、エントリーポジションを建値に置いて決済するなど逃げ決済して逃げられる場合があります。

ですが、逃げていい波と、逃げてはいけない波が有ります。

波が大きい場合と転換中の場合、この条件を満たした起動転換は一気に持っていかれますので、損切しないと破綻します。・・・「2024年から見てドル円の2021年7月の辺りが起動転換です。」

- 塾生のトレード記録からの画像と動画

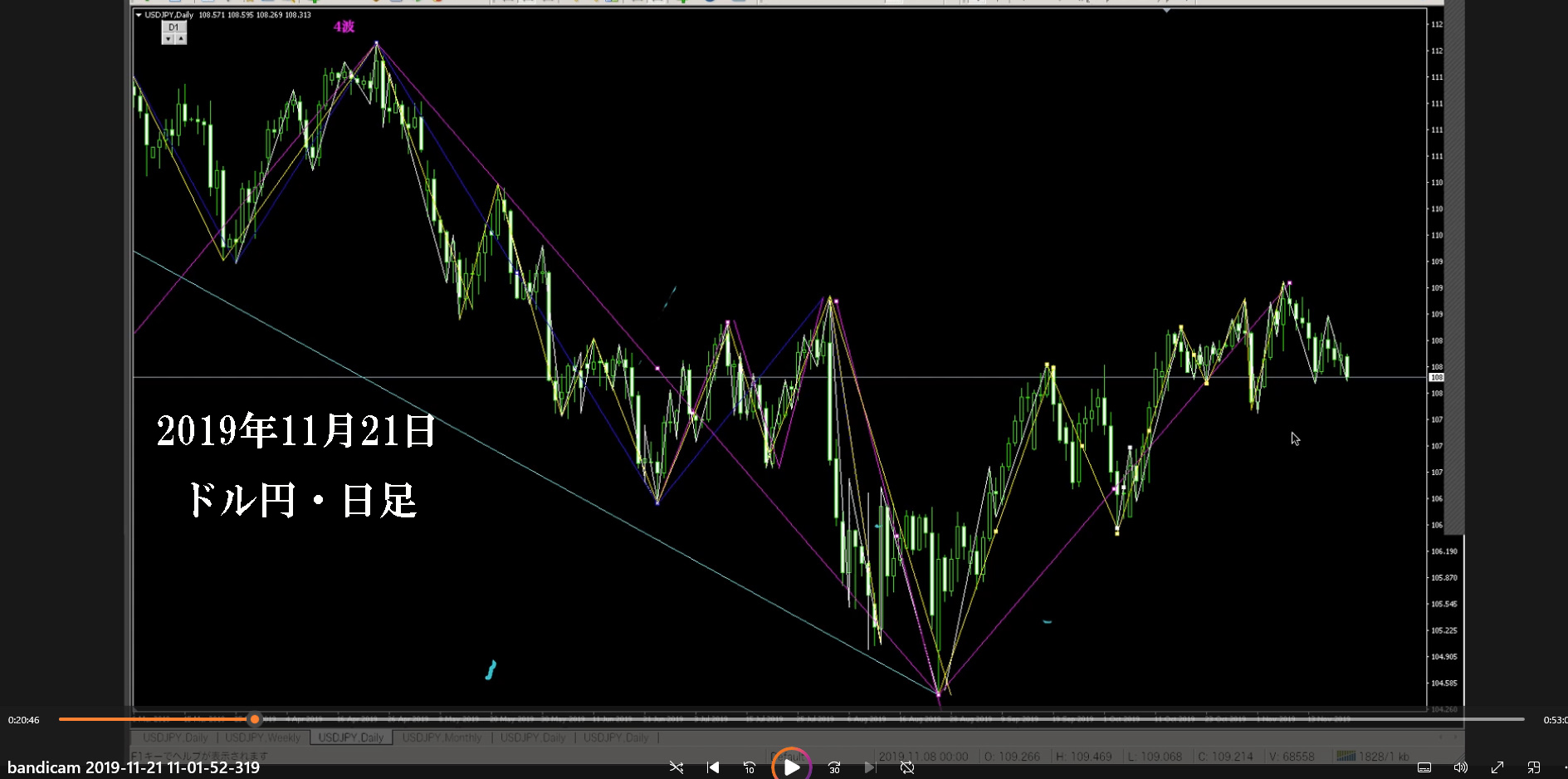

- 以下の画像は2019年11月21日ドル円

- 以下動画は2019年11月21日・ドル円・日足

- 音声あり

動画の中に説明があるように、サイズラインの色は個別に好きな色を付けさせていましたが、この辺り一ヶ月前後に時間をかけて統一しています。

同じく動画の中でダウ理論に触れていますが、一般的にダウ理論とは、高値切り上がり安値切り上がり、高値切り下がり安値切り下がりになりますが、波のサイズ感「世界トップトレーダーは波のサイズ感をカデゴリーと言っています。」を大きくしたり小さくしに来るときは、ダウ理論と全く逆を付けに来ます。

安値を切り下げないと高値は切り上がりません。

高値を切り上げないと安値は切り下がりません。・・・(以下の画像では赤の高値を切り上げないと安値は切り下がりません。)・・・と知っているので赤の高値を切り上げたら売り「ショート」を入れてスイングポジションです。

「波のサイズ感が大きくなっているのが分かるでしょうか?」

言いたいことは分かります。

でも誰もそんなことを言っている人はいない。

ネットにも載っていない・・・と。

言いたいと思います。

(笑)

以下の画像は、FX2018年下降トレンドピラミッティング手法からです。

これが波の特性です。

上記の画像ドル円、2017年2018年、上位足の月足、ローソク足を見比べて見られるといいです。

上位足ローソク足は切り上げ、あなたの知識ではどう思いますか?

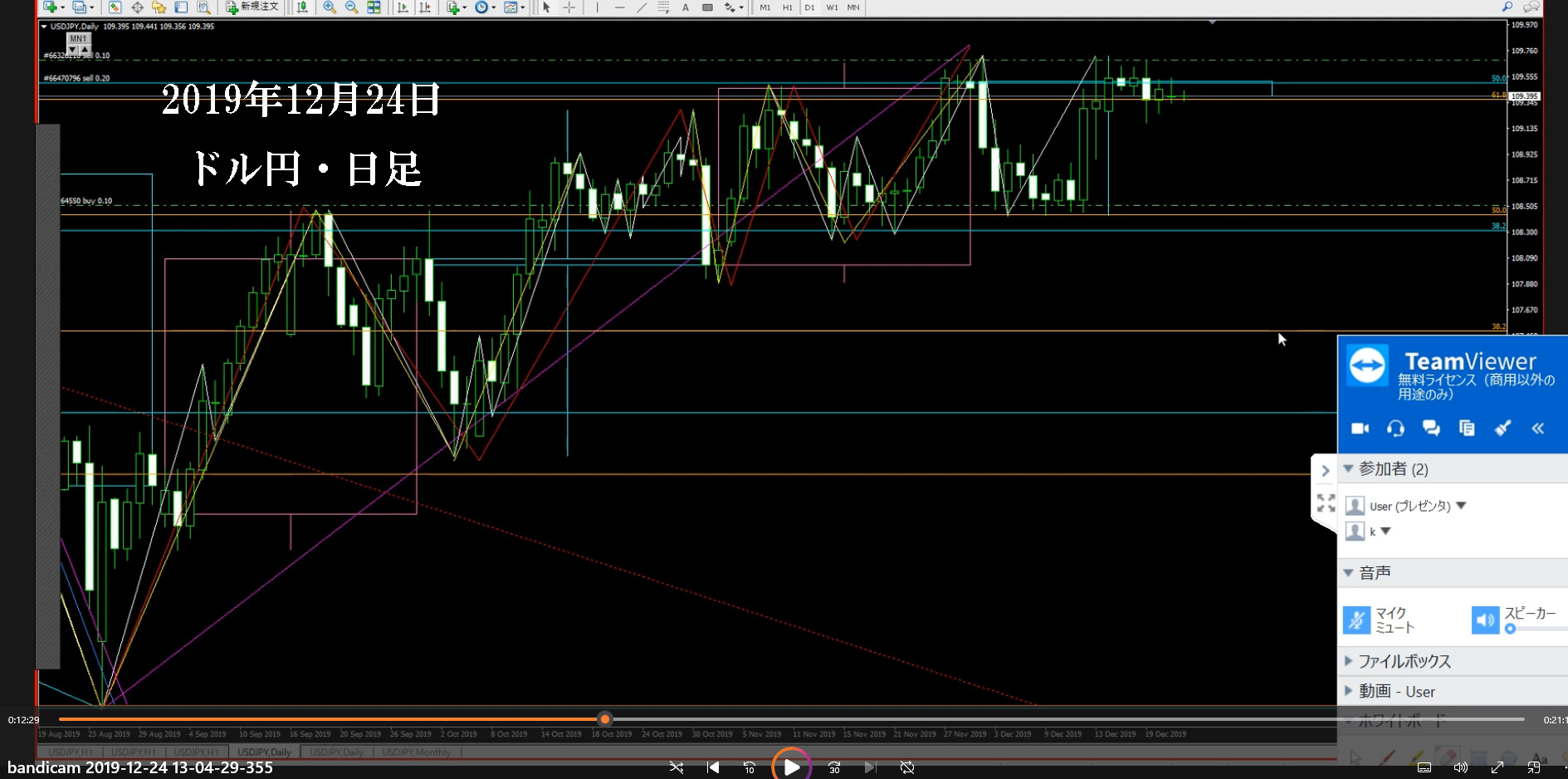

- 以下の画像は2019年12月24日ドル円

- 以下動画は2019年12月24日・ドル円・日足

- 音声あり

以下の画像は上記の動画の方です。

2020年2月3日に私の方に送って頂いた画像になります。

ドル円・日足です。

私が直接教え始めて6ヶ月も満たないです。

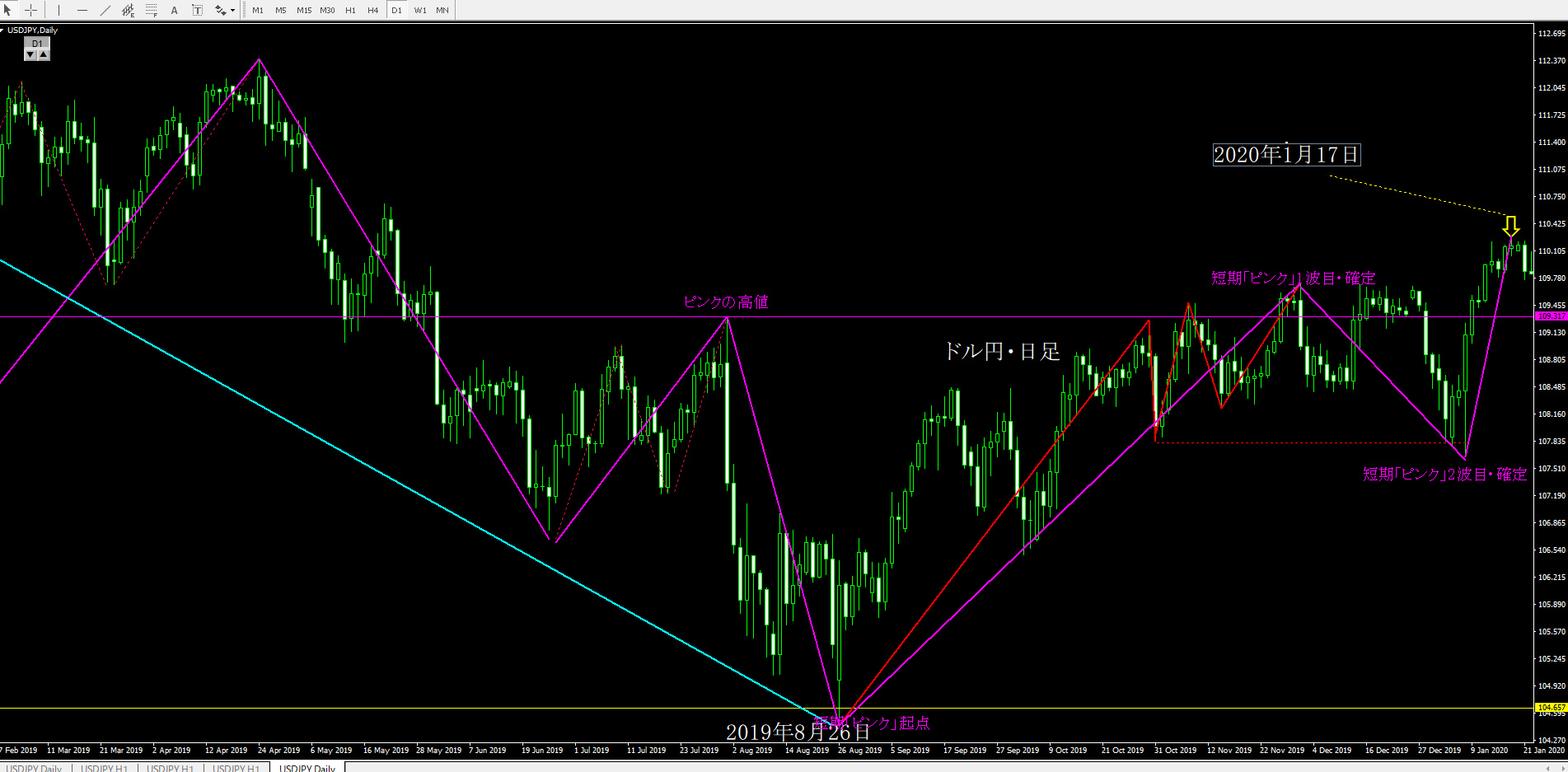

- 2020年1月8日・ドル円・日足

- 解説

赤の安値を切り下げてピンクの高値が確定します。

赤の安値を切り下げたら赤の波は「ノイズ」読み込む必要ありません。

短期波「ピンク」1波目が確定して短期波「ピンク」2波目を確定するかを確認してから買いを入れるシナリオになります。

FXにおける波のサイズ感

その認識が必要になります。

お見せしているのは一部にはなりますが、皆様が本やインターネット上に書かれ、一般的に共有されている、

- ダウ理論

- エリオット波動

- プライスアクション

等とは違うと思います。

同じように、

- フラクタル構造

の考え方や見方も違えば、

- ローソク足の役割、見方も違います

上位足、月足の安値高値が切り上がろうが切り下がろうが、波が大きくなったり小さくなったりとはなりません。

当然、単一トレンドや複合トレンドにもなりません。

この二点が分からなければ、

転換や波動数、高値安値さえもわからないです。

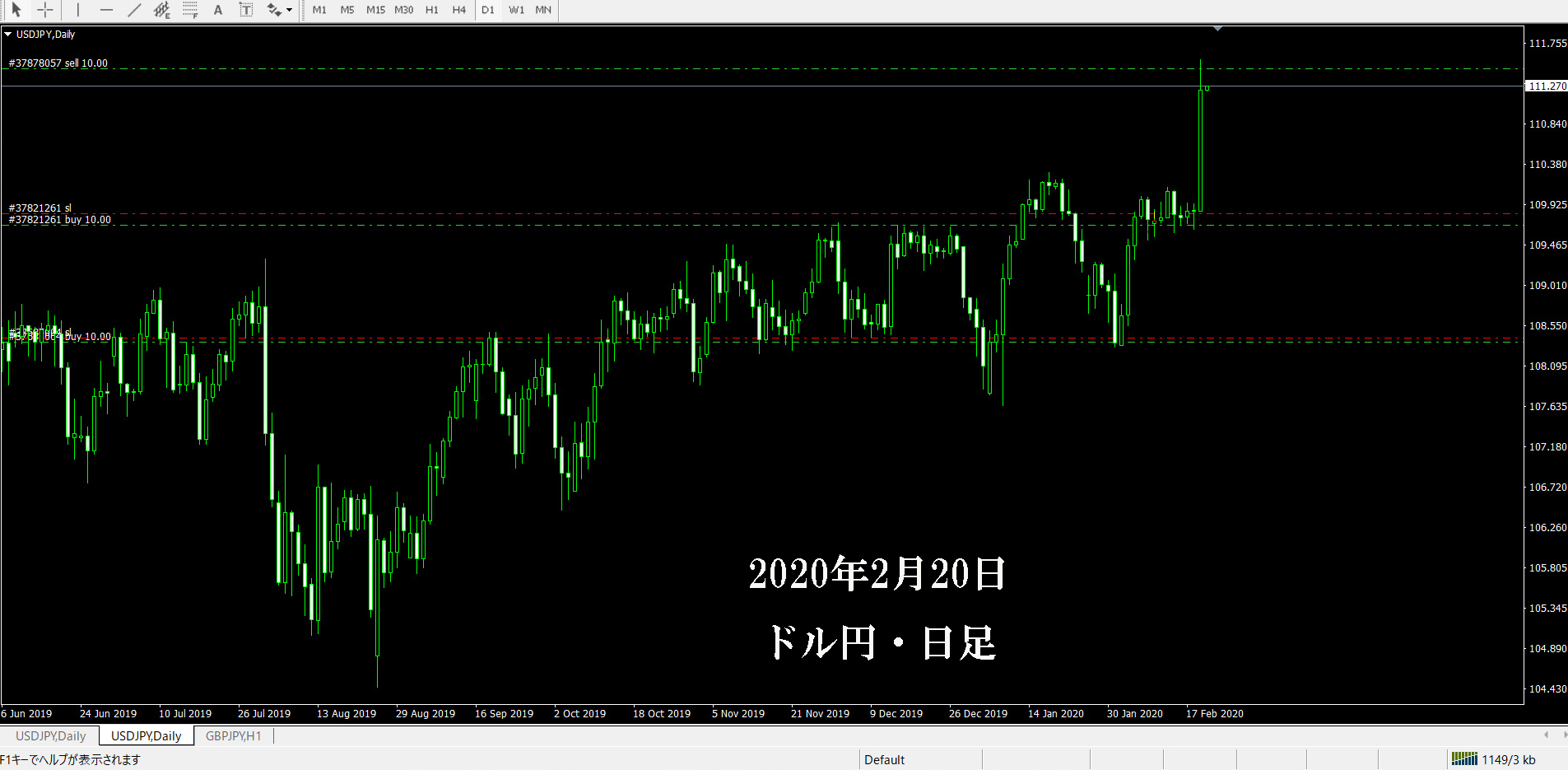

- 以下の画像は2020年2月20日ドル円・日足

個人で勉強されている方も、波とローソク足は別物に置き換えて、少し視点を変えて見られるといいです。

今まで死角になって見えなかった波がなんとなくでも見えてくると思います。

相場「波」は生き物です。

生き物を相手にしている。

それを忘れないでください。

「塾生トレード記録」

FXオンラインスクール・スキャットマンKで学ぶ塾生のトレード記録を一部ご紹介します。

- 2019年11月19日・ドル円・1時間足

- 仮名ファルコン2

- 売り「ショート」

- 配送業務をおこなう男性。 仕事の内容として、仕事中は一切チャートを見ることが出来ませんので、ファルコン2さんのトレードの80%近くは指値です。

- 2019年11月26日・ドル円・1時間足

- 仮名ファルコン2

- 買い「ロング」

- 買いのエントリーです。 買いのタイミングに利益伸ばしの考えも文句なし。 ここは買いのスキャルピングになります。 「波動が変わる限界点ということです。」

- 2019年12月2日・ドル円・1時間足

- 仮名ファルコン6

- 売り「ショート」

- 2023年度にはピラミッティング手法まで作れるように成長しています。

- 2019月12月3日・ドル円・1時間足

- 仮名ファルコン2

- 売り「ショート」

- 前回26日から見てみますと、買いを1ポジション追加して、売りのエントリーをしています。 まだ買いを伸ばしている中、天井を見て売りのポジション入れている所は波を完璧に読みきっています。 戻りで買いの利益を確定するでしょうね。

- 2019年12月6日 米国雇用統計後のエントリーが、NO2さんNO6さんから送られてきました。

- 2019年12月4日・ドル円・1時間足

- 仮名ファルコン2

- 仮名ファルコン6

- 売り「ショート」

- 向かって左側がファルコン2さん画像を3日から見てみますと、買いは利確して売りの利益伸ばしとスキャルピングの売り追加、買いを入れて両建て状態です 。上手になりました。

- 向かって右側がファルコン6さん波動と高値を分かれば売りのポジションはスキャルピングになり利確ポイントが近いです。 ファルコン2さんファルコン6さんも絶妙なポイントを見抜くように入っています。

- 2019年12月9日・ドル円・1時間足

- 仮名ファルコン2

- 買い「ロング」

- 段々私のポジションスタイルに似てきました。 ドル円 6日の買いを利確して再度買いのエントリーです。

- 2019年12月12日・ドル円・1時間足

- 仮名ファルコン11

- 買い「ロング」

- 安値を理解して1分足の転換から入っています。 この上記の言葉がFXをしている方の中で何人理解できるのでしょうか? 私事ですが、時にそう思います。

- 2019年12月17日から24日・ドル円・1時間足

- 仮名ファルコン2

- 売り「ショート」

- 2019年12月26日・ドル円・1時間足

- 仮名ファルコン8

- 売り「ショート」

- 文句なし。

ここからは本来の話と、多少それますのでご了承ください。

当時のお話を2.3参考までにと思います。

以前移籍のお話を頂き、通訳を同席させてイギリス大手の銀行系ファンドを始めEU圏内のイギリス人・イタリア人の4人の方とお話をしたことがあります。

ほとんどの方はご存じては無いと思いますが、チャートの値動きを見ているプラットホームがあると思います。

国内や海外などMT4やMT5のプラットフォームです。

直接インターバンクに流している証券会社から飲み行為「ポッケナイナイ」している証券会社でも、必要証拠金が入っていてもロット制限がされています。

海外口座で申せば、1000ロット、1Kで表示されます。

これ以上で打ち込むとブザー音(警告音)がなり、警告されます。

それを少しいじって入れると規約違反の通知が入ってきます。

そこまでは私も打ち込んだ経験があるので理解はできます。

なので、最初は次元が違い過ぎて見ても、ピーンとこなかったんですね、円表示では無いので、意味が理解できなかった、というのが現実です。

「私もなんやかんや言っても日本人です。その場で見えている金額を気になってもその場では聞かなかったのですが、後から通訳さんに聞いたら(モニター画面が複数あったので、どの画面の一つか複数なのかの数字かは不明です。)日本円で数百億円だったそうです。」

でも簡単に思えば取引別10画面で数千億円ですか?・・・「今書いてる時の妄想です。(笑)」

この時ファンド関係者からトレーダーの人達とお話をさせていただきましたが違和感が無かったので、再度お話をして、時間と日程次第では、イギリスか、もしくはオーストラリアでお会いするようにはしていましたので、パスポートを申請して、受取に行った日の夜にコロナウイルスの件が大騒ぎになり、入国も出国も出来なくなる恐れがあるとの事でしたので、一時延期という事にはなりましたが、ご存じの通り、コロナパンデミックの長期化と共に行く事はありませんでした。

結果、企業側に行って見て世界トップトレーダーと数年間にわたり、競いましたと言った経験でのお話は御座いませんが、世界トップからのトレーニング技術についての質問に対して私からの回答、また私から質問に対しての回答を頂いた内容をいくつかお話しますので、これからのトレーニングにお役立てください。

当時通訳を混ぜてお話をしたのですが、途中でイタリアの方も会話の中に入ってきたため、意味合いやニュアンスが正確にわからないとの事もあります。

予めご了承ください。

また、冒頭からこの先、当方が言っている内容は一切、本、インターネット上には記載された内容ではありません。

本やネット上で言っている内容とは違う。

と言われても困ります。

不愉快に思われる方は退場してください。

私がお話した2人を仮名で、アイスマン、ジェントルマン、二人並んでアイゼンマンとして呼びます。

本ページには話が本来からそれてしまうので、詳しくは別に記載しますが、前置きの話として、スキャットマンK、アイゼンマンも冒頭でお話した

- ダウ理論

- エリオット波動

- プライスアクション

と言われている

一般的に共有されている内容は使いません。

ピラミッティング手法を作った画像にサイズラインを引いた画像を見た時に、

- ダウ理論

- エリオット波動

とイメージされると思います。

イメージしやすいように私はそのように言いますが、実際的には全くの別物です。

上記画像、中央の画像になりますが、赤のサイズラインに波動、ピンクのラインが1本見えると思います。

波のサイズ別にサイズラインを表したものです。

日本では波のサイズと言いますが、アイゼンマンの業界用語ですとカテゴリーになります。

カデゴリー1.2.3.4.5で表しています。

この波のサイズ「カテゴリー」内に出来た波の波動などかダウ理論のダウに見えたりエリオット波動の波動に見えたりします。

これは波のサイズ「カテゴリー」の高値安値が確定した際に波のサイズの中「カデゴリーメニュー内」に作ってくるある一定のアルゴリズムが作る高値安値に波動になります。

本やネット上で公開されているダウの定義やエリオット波動の定義とは違いますが、分かりやすく見るためには問題ない範囲なのでダウとエリオット波動で見られてもいいと思います。

- プライスアクション

も同じで、一般的に共有されている内容は使いません。

「インサイド・アウトサイド・包み足など気にもしていません。」

波のサイズ感「カテゴリーメニュー」の高値安値が止まったかを確認するために、

1.波

2.ローソク足

3.ローソク足の陽線陰線

が必要になりますので、これらを

- プライススリー「高値安値の3つの定義確認」

と呼んでいます。

詳しくは別ページを作成してお話を致します。

ここまでお付き合いいただきありがとうございました。

【著作権について】当サイトのテキスト・画像・動画等すべての転載転用、商用販売、転売を固く禁じます。

【リスクについて】当商品は、著者と同じような利益が出ることを保証するものではありません。

FXは価格変動リスクを伴うため、場合によっては損失を被る可能性があります。また、FXには取引業者の売買手数料がかかります。